14:33 13/12/2023 Hỗ trợ tài chính là một biện pháp xử lí, trong đó tổ chức tín dụng (TCTD) có nguy cơ hoặc đang lâm vào tình trạng đổ vỡ để nhận hỗ trợ tài chính bằng các hình thức cho vay trực tiếp, đầu tư, góp vốn, mua lại nợ …

Tổ chức bảo hiểm tiền gửi (BHTG) với vai trò bảo đảm sự ổn định của hệ thống tài chính và bảo vệ quyền lợi của người gửi tiền có vai trò quan trọng cung cấp hỗ trợ tài chính cho các TCTD yếu kém khi các tổ chức này không đạt yêu cầu về vốn tối thiểu hoặc cần thanh khoản.

Kinh nghiệm quốc tế về hỗ trợ tài chính tại một số quốc gia

Kinh nghiệm quốc tế cho thấy, TCTD yếu kém chỉ được hỗ trợ tài chính khi sự tồn tại của các tổ chức này được xác định là “thiết yếu”, có tầm ảnh hưởng đến hoạt động tài chính quốc gia. Cụ thể, sự đổ vỡ của TCTD gây ra mối đe dọa lớn đối với sự ổn định của hệ thống tài chính; chi phí của việc hỗ trợ tài chính ít hơn chi phí của các phương pháp khác; và duy trì khả năng tiếp cận đối với dịch vụ ngân hàng.

Tùy vào quyền hạn pháp lý hoặc mục tiêu chính sách công của mỗi quốc gia mà tổ chức BHTG có thể thực hiện hỗ trợ tài chính theo nhiều cách khác nhau như: Hỗ trợ tài chính cho tổ chức tín dụng yếu kém có nguy cơ đổ vỡ; hỗ trợ tài chính cho các hoạt động chuyển giao; hỗ trợ tài chính cho ngân hàng bắc cầu hoặc hỗ trợ tài chính cho TCTD hỗ trợ để đảm bảo quá trình xử lí hiệu quả.

Tại Indonesia, Tổng Công ty BHTG Indonesia (IDIC) thực hiện hỗ trợ tài chính dưới các hình thức: Cấp vốn tạm thời; bảo lãnh cho một số khoản vay của ngân hàng hoặc cung cấp các khoản vay cho các ngân hàng. Đối tượng được nhận hỗ trợ tài chính là các ngân hàng gặp vấn đề đang trong tình trạng giám sát đặc biệt nhằm khôi phục năng lực thanh khoản của ngân hàng. Chi phí hỗ trợ phải thấp hơn chi phí dự kiến nếu không cứu ngân hàng, bao gồm chi phí chi trả tiền gửi được bảo hiểm, cộng thêm tiền lương nhân viên, khoản thu hồi dự kiến từ việc bán tài sản của ngân hàng đã bị thu hồi giấy phép.

Đối với các ngân hàng không có tầm ảnh hưởng hệ thống, để được IDIC hỗ trợ phải thỏa mãn điều kiện, sau khi thực hiện cứu ngân hàng, ngân hàng có triển vọng kinh doanh tốt. Đối với các ngân hàng có tầm ảnh hưởng hệ thống, IDIC hỗ trợ tài chính bằng cách cùng với cổ đông góp vốn, IDIC sẽ quản lý ngân hàng này và bán tài sản trong vòng 3 hoặc 5 năm. Ngoài ra, IDIC có thể thực hiện hỗ trợ tài chính trong giai đoạn can thiệp sớm để ngăn chặn ngân hàng lâm vào tình trạng mất khả năng chi trả bằng cách gửi tiền cho ngân hàng đó dưới hình thức tiền gửi trong vòng một tháng. Nguồn vốn hỗ trợ tài chính được lấy từ Quỹ BHTG.

Sau khi bơm vốn, IDIC sẽ được nắm giữ cổ phiếu của ngân hàng đó trong vòng 02 năm và thực hiện việc bán cổ phiếu để thu hồi nguồn vốn ban đầu đã bỏ ra. Năm 2008, IDIC tham gia xử lý Ngân hàng Thế kỷ. IDIC đã tiếp quản Ngân hàng Thế kỷ và hỗ trợ tài chính thông qua biện pháp bơm vốn. Từ tháng 11/2008 đến tháng 11/2014, IDIC đã thực hiện cấp vốn nhiều lần cho Ngân hàng Thế kỷ với tổng số tiền 8,1 nghìn tỉ Rupiah Indonesia (IDR) (~ 600 triệu USD). Tháng 11/2014, IDIC đã bán Ngân hàng Thế kỷ cho Công ty tài chính của Nhật Bản J-Trust với giá 4,45 nghìn tỉ IDR.

Tại Nhật Bản, Tổng Công ty BHTG Nhật Bản (DICJ) được thực hiện hỗ trợ tài chính theo quy định của Luật BHTG. Đối tượng được DICJ thực hiện hỗ trợ tài chính là: Tổ chức tài chính tiếp nhận tổ chức tài chính bị đổ vỡ; tổ chức tài chính bị đổ vỡ. DICJ thực hiện hoạt động hỗ trợ tài chính thông qua các biện pháp như: Cấp vốn; cho vay hoặc gửi tiền; mua lại tài sản; bảo lãnh các nghĩa vụ; tiếp nhận các nghĩa vụ; mua cổ phiếu ưu đãi…

Đối với các tổ chức tài chính đổ vỡ không mang tầm ảnh hưởng hệ thống, DICJ sẽ hỗ trợ hoạt động sáp nhập bằng cách hỗ trợ tài chính cho tổ chức tài chính thực hiện sáp nhập với tổ chức tài chính đổ vỡ. Đối với các tổ chức tài chính đổ vỡ ảnh hưởng nghiêm trọng đến hệ thống tín dụng, DICJ có thể áp dụng các biện pháp như cấp vốn, hỗ trợ tài chính với số tiền hỗ trợ vượt quá chi phí chi trả bảo hiểm cho tổ chức tài chính tiếp nhận, quản lý khủng hoảng đặc biệt. Biện pháp này cho phép được bảo vệ toàn bộ tiền gửi và các yêu cầu trả tiền khác. Từ năm 2012 đến cuối tháng 3/2022, DICJ đã hỗ trợ tài chính lên tới 25.464,8 tỷ yên/182 trường hợp. Trong đó, cấp vốn là 19.031,9 tỷ yên/178 trường hợp; mua tài sản 6.421 tỷ yên/169 trường hợp; các biện pháp khác 12 tỷ yên.

Thực tiễn tại Việt Nam và một số kiến nghị đề xuất

Tại Việt Nam, trước khi có Luật BHTG, Nghị định số 89/1999/NĐ-CP ngày 01/9/1999 của Chính phủ về BHTG, Nghị định số 109/2005/NĐ-CP ngày 24/8/2005 của Chính phủ sửa đổi, bổ sung một số điều của Nghị định số 89/1999/NĐ-CP quy định Bảo hiểm tiền gửi Việt Nam (BHTGVN) thực hiện hỗ trợ tài chính cho tổ chức tham gia BHTG dưới các hình thức: Cho vay; bảo lãnh; mua lại nợ và các hình thức khác phù hợp với quy định của pháp luật. Biện pháp hỗ trợ tài chính được thực hiện khi xác định rằng việc tiếp tục hoạt động của các tổ chức tham gia BHTG đang gặp khó khăn có vai trò quan trọng đối với sự bảo đảm an toàn của toàn hệ thống và sự ổn định chính trị, kinh tế và xã hội.

Trong giai đoạn từ năm 2005-2009, BHTGVN đã thưc hiện hỗ trợ tài chính cho 05 quỹ tín dụng nhân dân (QTDND) dưới hình thức cho vay đặc biệt với tổng số tiền cho vay là 6.932 triệu đồng. Nhờ có khoản hỗ trợ tài chính kịp thời của BHTGVN, các QTDND đã đảm bảo được khả năng chi trả, đáp ứng nhu cầu rút tiền của người gửi tiền đảm bảo quyền và lợi ích của người gửi tiền, tránh được nguy cơ đổ vỡ, khôi phục niềm tin của người dân và cải thiện hoạt động kinh doanh.

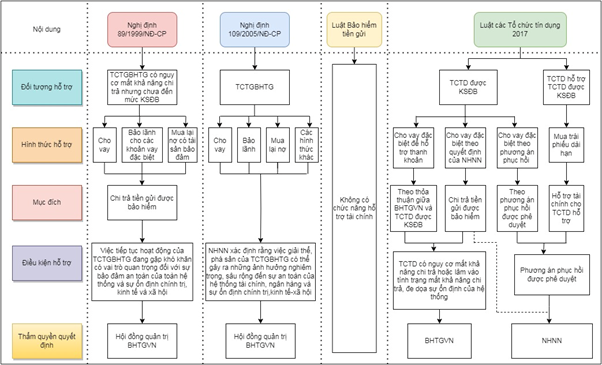

Quy định pháp luật về việc BHTGVN thực hiện hỗ trợ tài chính

(Nguồn: BHTGVN tổng hợp)

Luật BHTG được ban hành năm 2012 và có hiệu lực từ 01/01/2013 không có quy định về nghiệp vụ hỗ trợ tài chính cho BHTGVN. Trong bối cảnh đáp ứng yêu cầu cấp bách về hoàn thiện khuôn khổ pháp lý về xử lý TCTD yếu kém, hạn chế, ngăn ngừa TCTD yếu kém mới phát sinh, xử lý các vướng mắc, bất cập trong quá trình cơ cấu lại hệ thống TCTD, Quốc hội đã thông qua Luật sửa đổi, bổ sung Luật Các TCTD nhằm khắc phục những bất cập, hạn chế được phát hiện trong Luật các TCTD 2010; tạo cơ sở pháp lý cao nhất cho việc thực hiện cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu theo định hướng của Đảng, chỉ đạo của Quốc hội và Chính phủ.

Luật sửa đổi, bổ sung Luật Các TCTD năm 2017 đã có những quy định cụ thể tạo hành lang pháp lý, nâng cao vai trò, vị thế của BHTGVN khi tham gia vào quá trình cơ cấu lại TCTD yếu kém. Luật trao thêm chức năng, nhiệm vụ mới cho BHTGVN khi tham gia vào quá trình cơ cấu lại TCTD như cho vay đặc biệt đối với TCTD được kiểm soát dặc biệt (KSĐB); mua trái phiếu dài hạn của TCTD hỗ trợ; tham gia đánh giá tính khả thi của phương án phục hồi, phương án sáp nhập, hợp nhất, chuyển nhượng toàn bộ cổ phần, phần vốn góp QTDND, tổ chức tài chính vi mô, công ty tài chính; tham gia xây dựng phương án phá sản TCTD được KSĐB...

Vai trò của BHTGVN trong việc hỗ trợ TCTD được KSĐB được thể hiện như: Hỗ trợ trực tiếp bằng việc cho vay đặc biệt đối với TCTD được KSĐB; hỗ trợ gián tiếp bằng việc mua trái phiếu dài hạn của TCTD hỗ trợ TCTD được KSĐB.

Đối với chức năng hỗ trợ trực tiếp, BHTGVN cho vay đặc biệt trong các trường hợp: Cho vay đặc biệt để hỗ trợ thanh khoản đối với TCTD khi TCTD có nguy cơ mất khả năng chi trả hoặc lâm vào tình trạng mất khả năng chi trả, đe dọa sự ổn định của hệ thống trong thời gian TCTD được KSĐB, bao gồm cả trường hợp TCTD đang thực hiện phương án cơ cấu lại, phương án chuyển nhượng đã được phê duyệt; cho vay đặc biệt theo quyết định của Ngân hàng Nhà nước với lãi suất ưu đãi đến mức 0% để hỗ trợ thanh khoản đối với công ty tài chính, QTDND, tổ chức tài chính vi mô từ Quỹ dự phòng nghiệp vụ khi công ty tài chính, QTDND, tổ chức tài chính vi mô có nguy cơ mất khả năng chi trả hoặc lâm vào tình trạng mất khả năng chi trả, đe dọa sự ổn định của hệ thống trước khi phương án cơ cấu lại được phê duyệt; cho vay đặc biệt với lãi suất ưu đãi đến mức 0% để hỗ trợ phục hồi đối với công ty tài chính, QTDND, tổ chức tài chính vi mô từ Quỹ dự phòng nghiệp vụ theo phương án phục hồi đã được phê duyệt.

Những năm qua, BHTGVN đã chủ động nghiên cứu, xây dựng văn bản quản trị điều hành về hỗ trợ tài chính như Quy chế mua, bán trái phiếu dài hạn của TCTD hỗ trợ, Quy chế cho vay đặc biệt đối với TCTD được KSĐB … để thống nhất thực hiện trong toàn hệ thống; chủ động chuẩn bị nguồn lực về tài chính sẵn sàng cho vay đặc biệt đối với TCTD được KSĐB khi có đủ điều kiện để bảo vệ quyền lợi chính đáng của người gửi tiền.

Tuy nhiên đến thời điểm hiện tại, BHTGVN vẫn chưa thực hiện cho vay đặc biệt được, nguyên nhân là do: Đối tượng cho vay đặc biệt của BHTGVN là các đơn vị được kiểm soát đặc biệt, các đơn vị này đều gặp khó khăn về tài chính, không có tài sản bảo đảm để thực hiện khoản vay trong khi điều kiện được vay đặc biệt của BHTGVN là đơn vị phải có tài sản bảo đảm; Ngân hàng Nhà nước chưa có quyết định cho vay đặc biệt; chưa có quyết định TCTD nào là TCTD hỗ trợ.

Để hoạt động hỗ trợ tài chính có hiệu quả, góp phần đảm bảo an toàn hoạt động ngân hàng, đảm bảo quyền và lợi ích hợp pháp của người gửi tiền, trong thời gian tới, BHTG cần xây dựng một hệ thống pháp lý đầy đủ và đồng bộ quy định về việc hỗ trợ tài chính của BHTGVN, đảm bảo sự tương thích giữa Luật BHTG và các luật khác, đặc biệt là Luật Các TCTD. Trong đó, quy định đầy đủ các nội dung liên quan đến hỗ trợ tài chính như các trường hợp thực hiện hỗ trợ tài chính; đối tượng hỗ trợ tài chính, nguyên tắc hỗ trợ tài chính; xử lý rủi ro trong trường hợp hỗ trợ tài chính không đem lại hiệu quả như mong muốn.

Cần quy định về việc miễn trừ trách nhiệm cho cán bộ BHTGVN khi thực hiện tham gia hỗ trợ tài chính. Điều này phù hợp với Nguyên tắc 11 Bộ Nguyên tắc cơ bản phát triển hệ thống BHTG hiệu quả (IADI, 2014): Tổ chức BHTG và các cá nhân đã và đang làm việc cho tổ chức BHTG cần phải được bảo vệ về mặt pháp lý trước những nguy cơ bị kiện vì các quyết định và những hành động, hoặc thiếu sót trong quá trình thực hiện nhiệm vụ của mình một cách bình thường với “thiện ý”.

Nâng cao năng lực tài chính để có thể hỗ trợ tài chính một cách hiệu quả. Theo Chiến lược phát triển BHTG đến năm 2025, định hướng đến năm 2030, tăng cường năng lực tài chính thông qua việc đa dạng hóa hình thức và danh mục đầu tư gồm: Mua và bán trái phiếu do Chính phủ bảo lãnh; gửi tiền tại ngân hàng thương mại có chất lượng hoạt động tốt; mua và bán trái phiếu, kỳ phiếu, tín phiếu, chứng chỉ tiền gửi do các ngân hàng thương mại có chất lượng hoạt động tốt phát hành; mua, bán trái phiếu chính quyền địa phương theo quy định của Luật Ngân sách nhà nước, Luật Quản lý nợ công, các văn bản hướng dẫn và được xếp hạng tín nhiệm cao; vay từ Ngân hàng Nhà nước Việt Nam trong trường hợp nguồn vốn của tổ chức BHTG không đủ để trả tiền bảo hiểm. Cùng với đó, tăng cường công tác đào tạo và đào tạo lại để sẵn sàng nguồn nhân lực có chuyên môn nghiệp vụ, năng lực tốt đáp ứng được yêu cầu, nhiệm vụ được giao.

Các giải pháp hỗ trợ tài chính trên cần được thực hiện một cách đồng bộ, đảm bảo tính hiệu quả và khả thi. Với sự vào cuộc quyết liệt của cơ quan quản lí, hệ thống BHTGVN và các tổ chức tham gia BHTG, hi vọng rằng hỗ trợ tài chính sẽ được triển khai thành công, góp phần tích cực trong việc tham gia tái cơ cấu, xây dựng một hệ thống TCTD lành mạnh, đảm bảo an toàn hoạt động ngân hàng, đảm bảo quyền và lợi ích hợp pháp của người gửi tiền.

PV

Chuyên mục luật Phòng, chống mua bán người năm 2024: Tiếp nhận, xác minh nạn nhân được giải cứu

Chuyên mục luật Phòng, chống mua bán người năm 2024: Tiếp nhận, xác minh người đến trình báo

Xử phạt 75 trường hợp vi phạm trật tự an toàn giao thông trong Mùng 1 Tết Ất Tỵ

Trạm Cảnh sát giao thông Quang Trung (Phòng Cảnh sát giao thông) xử phạt lái xe “nhồi nhét” khách

Cục CSGT thông tin về tình hình giao thông sau 3 tuần thực hiện Nghị định 168

Tối 17/1, phát hiện 9 trường hợp lái xe vi phạm nồng độ cồn trên địa bàn huyện Tiên Lãng